EL ACTUAL MODELO DE PENSIONES EN ESPAÑA.

Desde 1963 el modelo de pensiones en España se basa en el Sistema de Reparto. Este modelo consiste en que los ingresos de la Seguridad Social se generan con las cotizaciones de los trabajadores (nos lo descuentan todos los meses de nuestro salario, o de la cotización de autónomo), y los gastos se producen básicamente para cubrir las prestaciones en pensiones de jubilación, viudedad, invalidez, desempleo, etc.

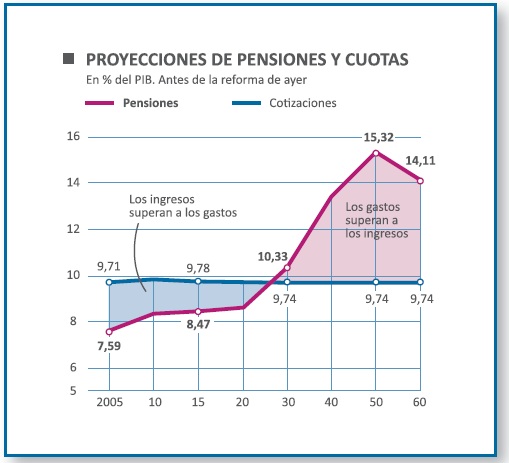

Según diferentes estudios técnicos, si no se hubiera hecho esta última reforma, a partir de 2027 nuestro sistema entraría en pérdidas (ver gráfico dcha.).

¿Por qué pasaría esto?, ¿Qué pasaría entonces con mis cotizaciones?, ¿Qué pensión recibiría yo?.

EL ORIGEN DEL PROBLEMA

El origen del problema está en la generación del baby boom (nacidos entre 1960 y 1980), la nuestra. Generación que representa la base de ingresos a la Seguridad Social con nuestras cotizaciones.

Pues bien, ¿ cuál es el problema?, cuando nuestra generación se jubile, no habrá cotizantes suficientes para poder recibir una pensión pública digna, así de claro, y quién hace esta previsión es totalmente de fiar, porque es el Instituto Nacional de Estadistica (INE).

Los datos que nos ofrece el INE son los siguientes:

Estos datos revelan que si hoy con menos de 17 millones de cotizantes tenemos dificultades para contribuir con una cantidad suficiente para pagarle las pensiones a casi 9 millones de pensionistas, de hecho en 2013 habrá que echar mano del fondo de reserva generado desde el año 2000 y que cuenta con 69 millones de euros acumulados (lo equivalente a menos de un año de pensiones contributivas).

Las estadísticas del INE prevén que en 2020 lleguemos a los 10 millones de pensionistas, en 2030 a los 12,5 millones de pensionistas, y en 2040 a los 15 millones de pensionistas, y esto tiene sentido, porque es la evolución natural de nuestra generación, la del baby boom. Ahora bien, la pregunta es ¿Cuántos cotizantes se necesitarán para que la Seguridad Social, con el modelo actual, nos pueda pagar las pensiones que esperamos recibir?, la respuesta es que los cotizantes deberían pasar de los 18 millones actuales a 30 millones en 2020, a 36 millones de cotizantes en 2030 y a 45 millones en 2040, ¿será eso posible?, mi opinión es que no.

SOLUCIONES

Primera: Reformas periódicas que aumenten los ingresos y disminuyan los gastos.

Ir poco a poco adaptando el sistema público a la futura realidad con reformas que nos llevarán seguramente hacia pensiones máximas y medias más bajas y pensiones mínimas un poco más altas para hacerlas cuando menos dignas.

Segunda: Soluciones complementarias a nivel personal.

Tenemos de tener claro que la Seguridad Social nos cubrirá seguramente una pensión básica o de subsistencia, donde el tope máximo será bajo, porque se necesitará el dinero para las pensiones mínimas, que serán muchas, y las cotizaciones no darán para más.

Por esto una vez más los profesionales de las finanzas personales abogamos a la conciencia y a la responsabilidad de hacer lo necesario a nivel personal para poder mantener el nivel de vida que nos mereceremos durante la jubilación, y no ser una carga para los hijos, familiares o tener que recibir asistencia social.

Y ¿CÓMO SE HACE ESTO?

Ocuparse de destinar una parte del ahorro a la jubilación, pero ocuparse de verdad, y ya, no hacerlo por motivos fiscales ahora que estamos cerca del final de año para ahorrarse unos euros en la próxima declaración de la renta, que es una buena idea también, pero con esta estrategia no se alcanza el objetivo de tener una renta complementaria digna a la jubilación.

Los pasos a seguir son:

Proyectar mis ingresos de hoy a la jubilación, proyectar también la pensión pública que creo me correspondará a la jubilación, y la diferencia es el GAP que tengo cubrir para mantener mi nivel de vida, mi libertad.

¿Cómo hacerlo? destinando una parte de mis ingresos mensuales.

¿Cúanto? dependerá de cada situación, unos podremos destinar la cantidad justa y otros solo una parte, el caso es empezar cuanto antes y hacerlo de forma disciplinada.

¿Dónde? dependerá de dos factores, perfil de riesgo y fiscalidad, teniendo en cuenta esto sale el hacerse un plan de pensiones, un PIAS, o la combinación de ambos

¿Con quién? con un profesional, y sabréis distinguirlos escuchando las preguntas que os haga, y sobre todo si del producto solo os habla al final, cuando antes ha conocido vuestros valores, vuestra necesidad verdadera, vuestra disponibilidad y vuestra fiscalidad y perfil de riesgo .

DOSITEO AMOEDO GONZALEZ (EFA nº2399)

Consultor de Banca Personal de Banco Mediolanum.

Artículos relacionados en este blog: